九鞅投资何华:13张干货PPT,详解量化投资

2017-04-25 16:07 来源:未知 作者:未知 点击:次

嘉宾介绍:

何华:九鞅投资CEO、投资总监

1989年获得美国麻省理工学院(MIT)金融学博士,并在美国加州大学-伯克莱分校(1989-1994)和耶鲁大学(1999-2001)获得金融学终身教授。曾经在多个国际著名杂志上发表过学术论文。自2010年起,在长江商学院任金融实践教授。

20多年金融行业从业经验。历任 Salomon Brothers/Convergence Asset Management(1994-1999)全球自营部的董事总经理/合伙人,Lehman Brothers/野村证券(2001-2011)董事总经理和亚太区股票和债券研究部主管;中国国际金融有限公司(2011-2014)资本市场委员会执行主席。

创办九鞅投资之前,曾以总裁的身份任职于一家海外对冲基金(Capula Investment Management Asia)。

提起量化投资,很多投资者的认知都比较模糊,有人认为,只要是用电脑做分析、做交易就算是量化投资;还有人认为,量化投资是金融精英的玩具——必须要配置最好的电脑、最好的人脑,必须要有学金融工程、数学、计算机的博士们聚集在一起才能做量化投资。量化投资究竟是什么?我们应该用什么框架和流程来做量化投资?多因子选股、市场中性策略又该如何操作?

“多因子选股的过程就像选“三好学生”,你并不一定要选某一方面最强的股票,只要能选出在几大方面综合起来优秀的标的,就是好的选股方法”。11月10日,九鞅投资CEO、投资总监何华做客同安书友会,从多个角度详解量化投资。

何华先生于1989年获得美国麻省理工学院(MIT)金融学博士,并在美国加州大学-伯克莱分校(1989-1994)和耶鲁大学(1999-2001)获得金融学终身教授。曾经在多个国际著名杂志上发表过学术论文。自2010年起,在长江商学院任金融实践教授。

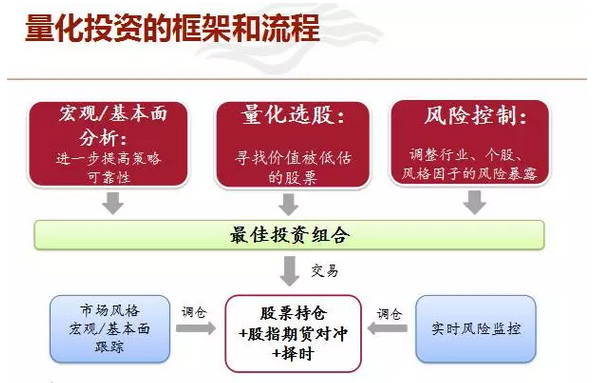

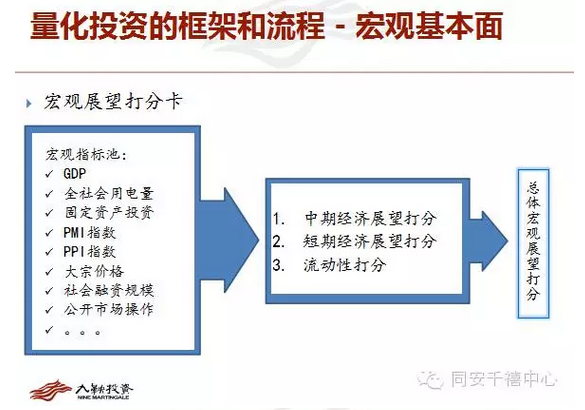

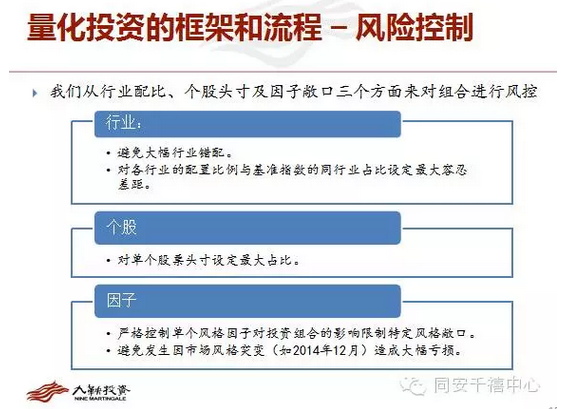

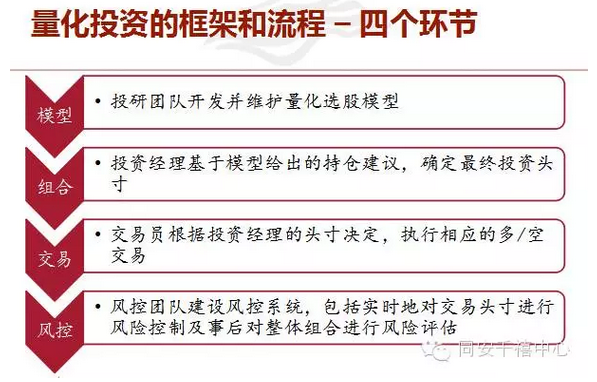

一、如何做量化多因子选股?框架及流程全解析

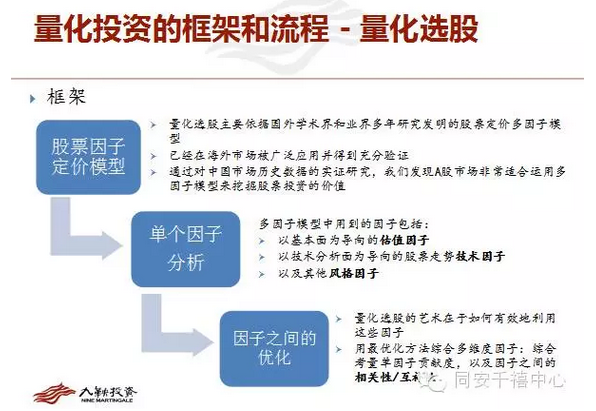

A股市场由于散户的参与量大,价格与价值往往偏差较大,因此A股市场非常适合运用多因子模型来挖掘股票投资的价值。

所谓“多因子模型”,究竟应该用哪些因子?这里面主要分几大类——1、以基本面为导向的估值因子;2、以技术分析面为导向的股票走势技术因子;3、其他方面的风格因子。量化选股的艺术在于如何有效地利用这些因子,而最优化方法综合多维度因子:综合考量单因子贡献度,以及因子之间的相关性和互补性。

二、量化策略的实践:绝对收益与指数增强之路

如果搭建起了有效的多因子选股模型,那么便能自然而然地衍生出两种投资策略: 1.获得绝对收益的方法——市场中性策略,以及2.指数增强策略。

一方面,可以运用量化模型的方法来挑选低估值股票,同时,运用股指期货对冲以求得市场中性,这样一来,就能去除市场风险,留存的是一篮子低估值股票与股指之间的相对差价(alpha)。伴随时间推移,这一篮子低估值股票价格将回归正常,其与股指之间的差价会逐渐减小,从而,策略获得稳健的alpha绝对收益。

另一方面,对于愿意接受一些市场风险的投资人,我们还可以以量化选股为基础做指数增强策略。指数增强就是要跑赢大盘指数,并尽量避免与标的指数有太大的偏差。我们的指数增强策略预期每年能跑赢指数15%,且能控制偏差不超过5%。这给市场起伏带来的风险添加了一个很好的安全垫。我们的标的指数可以是上证50,沪深300,或者是中证500。

比指数增强更进一步的策略就是择时策略,希望通过量化模型结合宏观看法对大市有一个判断。我们也在这个领域积极准备。

三、现阶段投资策略

前期,在股票现货市场,受清理场外配资的影响,市场情绪总体低迷,散户参与度下降。而在股指期货市场,政策约束:投机户10手限仓,日内交易佣金提高100倍,保证金从20%提升到40%,套保申请也受到一定程度的限制。在限仓之后,市场流动性被明显破坏,交易量和持仓量下降90%;由于交易对手的缺失,三大股指期货均呈现大幅度负基差,远期期货负基差尤为严重。

目前,程序化交易受限制,影响了部分量化交易产品的策略。我们也关注到,程序化交易新规即将推出,新政策对行业将有长期影响。

现阶段,在九鞅的投资策略中,我们将秉持谨慎建仓的原则,以求稳为宗旨并力求获得正收益。同时密切关注监管动向,时刻监控市场流动性。我们也要能够随机应变,随时对仓位做动态调整。具体来说,我们会在多个股票池中选择低估值股票,同时,抓住沪深300、上证50、中证500三个品种的期现套利和跨期套利的机会。短期内也可以做一些择时套利,有选择地做多当期合约以获得负基差收敛于现货的盈利机会。